Impuesto Temporal de las Grandes Fortunas

El pasado 28 de diciembre se publicó en el BOE la Ley 38/2022, de 27 de diciembre, por la que se crea el Impuesto Temporal de las Grandes Fortunas, así como otros gravámenes temporales y se modifican otras normas tributarias.

A continuación detallamos las principales características del nuevo tributo, que sólo aplicaría inicialmente los años 2022 y 2023.

Se trata de un impuesto complementario al Impuesto sobre Patrimonio, de carácter estatal y no susceptible de cesión a las Comunidades Autónomas.

Estarán obligados a su presentación las personas físicas residentes en España por la totalidad de su patrimonio neto y las personas físicas no residentes, por los bienes y derechos que estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio español, siempre que éste supere la cuantía de 3 M €.

Cabe destacar la modificación introducida por la disposición final de la Ley 38/22 que afecta a los No Residentes, por la que se establece que se entenderán situados en territorio español los valores representativos de la participación en fondos propios de cualquier tipo de entidad extranjera, no negociados en mercados organizados, cuyo activo esté constituido en al menos el 50%, de forma directa o indirecta, por bienes inmueble situados en territorio español. Este cambio normativo implicará revisar algunas estructuras a efectos de determinar el nacimiento de nuevos obligados tributarios extranjeros a presentar en España, el Impuesto sobre el Patrimonio y/o el nuevo tributos de las Grandes Fortunas.

Se contempla un mínimo exento de 700.000 euros y se mantiene para el Impuesto Temporal de las Grandes Fortunas las mismas exenciones de bienes y derechos que en el IP.

La base imponible se calculará por diferencia entre el valor de los bienes y derechos del sujeto pasivo menos las deudas u obligaciones personales, aplicando las mismas condiciones que en el IP.

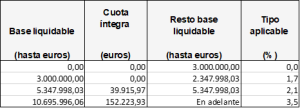

Seguidamente detallamos la escala de gravamen del impuesto:

Es relevante mencionar que la cuota de este impuesto junto con las cuotas del IRPF e IP no podrá exceder del 60% de la suma de las bases imponibles del IRPF. En caso de que la suma de los tres impuestos supere el límite anterior, se reducirá la cuota de este impuesto hasta alcanzar el límite indicado, sin que la reducción pueda exceder del 80%.

Asimismo, subrayar que de la cuota resultante será podrá descontar la cuota del IP efectivamente satisfecha y los impuestos satisfechos en el extranjero de acuerdo con la Ley del IP.

Por último, indicar que los No Residentes obligados a presentar dicho impuesto deberán nombrar un representante ante la AEAT en relación con sus obligaciones por este impuesto.

Area de Fiscal de 3.0 ADVOCATS I ASSESSORS FISCALS, S.L.P

Enero, 2023.