Nueva declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países y territorios considerados como paraísos fiscales (modelo 232)

El pasado 30 de agosto se publicó en el Boletín Oficial del Estado la Orden HFP/816/2017, de 28 de agosto, por la que se aprueba el nuevo modelo 232 de declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales. La Orden, que entró en vigor el 31 de agosto, será de aplicación a los periodos impositivos iniciados a partir del 1 de enero de 2016.

Esta Orden Ministerial, tiene por objeto desarrollar la obligación de información de determinadas operaciones vinculadas y las relacionadas con paraísos fiscales, que hasta el ejercicio 2015 se incluía en el modelo 200 de la declaración del Impuesto sobre Sociedades. Cabe resaltar que esta obligación es distinta e independiente de la obligación de documentación de las operaciones vinculadas.

A continuación trasladamos las principales características y contenido de la nueva declaración informativa modelo 232:

- INFORMACIÓN A DECLARAR EN EL MODELO 232

La declaración incluye tres grupos diferenciados de información:

1.1. Información de operaciones con personas o entidades vinculadas (art.13.4 RIS)

- Operaciones realizadas con la misma persona o entidad vinculada cuando el importe de la contraprestación del conjunto de operaciones en el periodo impositivo supere los 000 euros, según el valor de mercado.

- Como novedad se deberán incluir las operaciones específicas realizadas con personas o entidades vinculadas, siempre que el importe conjunto de cada uno de este tipo de operaciones supere los 000 euros. Se entiende por operaciones específicas aquellas excluidas del contenido simplificado de la documentación recogidas en el artículo 18.3 de la LIS y 16.5 del Reglamento del Impuesto sobre Sociedades (RIS). Estas operaciones son las siguientes:

- Las realizadas por contribuyentes del Impuesto sobre la Renta de las Personas Físicas, en el desarrollo de una actividad económica, a la que resulte de aplicación el método de estimación objetiva con entidades en las que aquellos o sus cónyuges, ascendientes o descendientes, de forma individual o conjuntamente entre todos ellos, tengan un porcentaje igual o superior al 25 por ciento del capital social o de los fondos propios.

- Las operaciones de transmisión de negocios.

- Las operaciones de transmisión de valores o participaciones representativos de la participación en los fondos propios de cualquier tipo de entidades no admitidas a negociación en alguno de los mercados regulados de valores, o que estén admitidos a negociación en mercados regulados situados en países o territorios calificados como paraísos fiscales.

- Las operaciones de transmisión de inmuebles.

- Las operaciones sobre activos intangibles.

- También como novedad y con independencia del importe de la contraprestación del conjunto de operaciones realizadas con la misma persona o entidad vinculada, se deberán declarar aquellas operaciones de la misma naturaleza que a su vez utilicen el mismo método de valoración, siempre que el importe del conjunto de las mismas en el período impositivo supere el 50% de la cifra de negocios de la entidad.

Respecto a la forma de cumplimentación de la información de operaciones con personas o entidades vinculadas, ésta se realizará de la manera siguiente:

- Deberá hacerse constar separando las operaciones de ingreso o de pago y sin efectuarse compensaciones entre ellas, aunque correspondan al mismo concepto.

- Se deberán declarar las operaciones por persona o entidad vinculada que agrupen un determinado tipo de operación, siempre que se haya utilizado el mismo método de valoración.

- Se declararán en registros distintos las operaciones del mismo tipo pero que utilicen métodos de valoración diferentes.

- Para cada operación de ingreso o pago se consignará la siguiente información:

- El Número de Identificación Fiscal de la persona o entidad vinculada.

- Condición de persona física o jurídica u otra de la persona o entidad vinculada.

- Apellidos y nombre o la razón social de la persona o entidad vinculada.

- Tipo de vinculación de acuerdo con el artículo 18.2 de la Ley del Impuesto sobre Sociedades.

- Código de provincia, cuando la persona o entidad vinculada sea residente en territorio español, y el país de residencia de la persona o entidad vinculada.

- Tipo de operación. Deberá consignarse el dígito identificativo del tipo de operación que corresponda de acuerdo con la siguiente relación siguiente.

- Tipo de operación Ingreso o Pago.

- Método de valoración de los contemplados en el artículo 18.4 de la Ley del Impuesto sobre Sociedades.

- Importe de la operación sin incluir el IVA.

1.2. Operaciones con personas o entidades vinculadas en caso de aplicación de la reducción de las rentas procedentes de determinados activos intangibles (art. 23 y DT 20ª LIS)

Deberán presentar el modelo 232 y cumplimentar este apartado aquellos contribuyentes que hayan aplicado la reducción prevista en el artículo 23 LIS Reducción de las rentas procedentes de determinados activos intangibles y DT 20ª LIS, por haber obtenido rentas como consecuencia de la cesión de determinados activos intangibles (Patent Box) a personas o entidades vinculadas.

En este apartado deberá incluirse la siguiente información de las operaciones de cesión de activos intangibles:

- Datos identificativos de la entidad matriz (número de identificación fiscal y razón social).

- De forma separada por persona o entidad vinculada, las rentas sobre las que se aplica la reducción indicando la siguiente información:

- El Número de Identificación Fiscal de la persona o entidad vinculada.

- Condición de persona física o jurídica u otra de la persona o entidad vinculada.

- Código de la provincia, cuando la persona o entidad vinculada sea residente en territorio español, y el país de residencia de la persona o entidad vinculada.

- Tipo de vinculación de acuerdo con las recogidas en el artículo 18.2 de la Ley del Impuesto sobre Sociedades.

- El importe de la operación antes de aplicar la reducción y sin incluir el Impuesto sobre Valor Añadido.

1.3. Operaciones y situaciones relacionadas con países o territorios considerados como paraísos fiscales

Deberán presentar el modelo 232 y cumplimentar la información de “Operaciones y situaciones relacionadas con países o territorios calificados como paraísos fiscales” en aquellos casos en que el contribuyente realice operaciones o tenga valores en países o territorios calificados como paraísos fiscales, cualquiera que sea su importe.

Se incluirán dentro de este apartado dos tipos de información relacionada con paraísos fiscales. El primero de los cuadros contendrá información de las operaciones que durante el periodo impositivo la entidad haya realizado con países o territorios considerados como paraísos fiscales. El segundo cuadro informará sobre los valores relacionados con paraísos o territorios considerados como paraísos fiscales poseídos por la entidad a la fecha de cierre del periodo impositivo.

- Operaciones relacionadas con países o territorios calificados como paraísos fiscales:

Respecto a estas operaciones se deberán incluir los siguientes datos:

- Descripción de la operación efectuada con, o por, personas o entidades residentes en países o territorios calificados reglamentariamente como paraísos fiscales, así como los gastos de servicios correspondientes a operaciones realizadas, directa o indirectamente, con personas o entidades residentes en los citados países o territorios y aquellas inversiones o gastos realizados en los mismos.

- Nombre, denominación o la razón social de la persona o entidad con, o por la que se realizan las operaciones.

- Condición de persona física o jurídica u otra de la persona o entidad vinculada.

- Clave del país o territorio calificado reglamentariamente como paraíso fiscal.

- País o territorio calificado reglamentariamente como paraíso fiscal en el que se realice la inversión o el gasto, o en el cual tenga fijada su residencia la persona o entidad con o por la que se realizan, directa o indirectamente, las operaciones.

- Importe correspondiente a las operaciones o gastos efectuados computándose por el valor por el que efectivamente se han realizado.

- Tenencia de valores relacionados con países o territorios calificados como paraísos fiscales

Respecto a estas operaciones se informará de los siguientes datos:

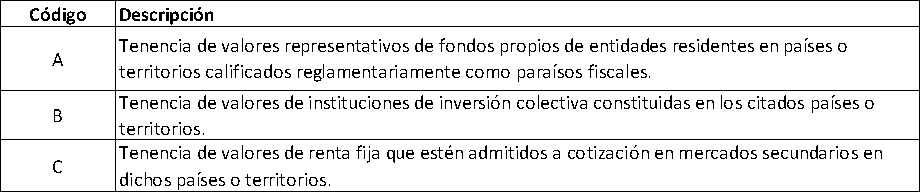

- Tipo posible de situaciones relacionadas con países o territorios calificados reglamentariamente como paraísos fiscales, indicando la letra A, B o C, según el siguiente detalle:

- De la entidad participada o emisora de los valores, se reflejará la denominación o la razón social de la entidad participada, cuando corresponda a los tipos A o B, o de la entidad emisora de los valores, cuando corresponda al tipo C, indicados en el apartado anterior.

- País o territorio calificado reglamentariamente como paraíso fiscal que corresponda, según se detalla a continuación:

- Clave A: En el que tenga su residencia la entidad participada, en el supuesto que se haya hecho constar el tipo A.

- Clave B: En el que esté constituida la entidad participada, cuando se haya hecho constar el tipo B.

- Clave C: En el que estén admitidos a cotización en mercados secundarios los valores, cuando se haya hecho constar el tipo C .

- Clave correspondiente al país o territorio calificado reglamentariamente como paraíso fiscal.

- Valor de adquisición de los valores, computándose por el precio de adquisición, con independencia del periodo en el que hayan sido adquiridos.

- Porcentaje de participación de los valores poseídos siempre que se haya hecho constar el tipo A o B en la columna a que se refiere el apartado anterior.

- PLAZO DE PRESENTACIÓN

Con carácter general, el plazo previsto para su presentación será el mes siguiente a los diez meses posteriores a la conclusión del periodo impositivo al que se refiere la información a suministrar. Es decir, para aquellos contribuyentes cuyo periodo impositivo coincida con el año natural, es decir cierren su ejercicio a 31 de diciembre, dispondrán de todo el mes de noviembre del año siguiente para la presentación del modelo 232, cuatro meses después de la fecha de presentación de la declaración del Impuesto sobre Sociedades.

Autor: Laura Lamas